Documento elaborado por el Dr. Ignacio Bartesaghi a pedido de la Asociación de Consignatarios de Ganado; contenido exclusivo para socios y suscriptores.

El siguiente informe fue elaborado por el Dr. Ignacio Bartesaghi a pedido de la Asociación de Consignatarios de Ganado. Las valoraciones realizadas en el documento son de entera responsabilidad del autor y no necesariamente reflejan ni comprometen la posición de ACG.

- Cambios en el contexto internacional

Desde el inicio de la guerra en Ucrania en febrero de 2022, el escenario internacional se ha visto impactado por las diversas fases que ha mostrado el conflicto. Como es sabido, Rusia ha enfrentado mayores dificultades que las imaginadas inicialmente, incluso teniendo que aceptar retiradas en territorios que ya dominaba, lo que ha llevado a Occidente subvaluar la capacidad de daño que aún tiene el país invasor.

En ese sentido, en los últimos meses, cada revés ruso en el campo militar termina con un ataque masivo de misiles rusos en diversas ciudades ucranianas con impactos considerables en el número de civiles muertos. Además, el arsenal nuclear de Rusia y la posibilidad de que utilice el mismo en caso de una derrota en la guerra en Ucrania, es una hipótesis que los miembros de la OTAN no descartan.

En definitiva, esta realidad marca que no será posible consagrar la victoria para ninguna de las partes, lo que obliga a los actores involucrados a ser muy criteriosos en sus posicionamientos sobre el desarrollo del conflicto.

En los últimos meses, los acontecimientos más recientes que han marcado la guerra en Ucrania fueron los siguientes:

- Ingreso de Finlandia y Suecia a la OTAN.

- Incidentes en la central nuclear de Zaporiyia (central nuclear más grande de Europa).

- Acuerdo con la intervención de Naciones Unidas para la exportación de cereales a través de los puertos ucranianos.

- Confirmación por parte de Irán de que está proveyendo material militar a Rusia (drones).

- Rusia formaliza anexión de 4 regiones ucranianas (Jerson, Zaporiyia, Donetsk y Luhansk).

- Ataque al puente de Kerch en la península de Crimea.

- Sabotajes a los gasoductos Nord Stream 1 y 2.

- Incidente de Polonia por un posible misil ruso caído en su territorio.

- Agravamiento de la crisis energética en Europa por la llegada del invierno.

- Se comienza a plantear la necesidad de entablar negociaciones de paz.

Además de los episodios relacionados con la guerra e Ucrania, la incertidumbre global aumenta por las tensiones que en los últimos meses se observaron entre Estados Unidos y China en el marco de la crisis en Taiwán. Una serie de visitas oficiales como la registrada por Nancy Pelosi, nada menos que la presidenta de la Cámara de Representantes activó una serie de respuestas chinas con ejercicios militares de un alcance inédito y el lanzamiento de un Libro Blanco sobre Taiwán, donde una vez más, China deja en claro que la isla es una línea roja que Occidente no debe pasar.

La importancia de la política de una sola China fue parte central del Comité Comunista de China realizado en octubre de 2022, donde Xi Jinping renovó su mandato y concentró aún más poder en China, bajo la atenta mirada del mundo occidental.

Por otro lado, Asia Pacífico enfrenta la amenaza de Corea del Norte que ha lanzado una serie de misiles algunos de los cuales llegaron a atravesar el espacio aéreo japonés, lo que generó reacciones en Japón y también en Corea del Sur, que en los dos casos han avanzado en cooperación y asociaciones estratégicas con Estados Unidos y sus socios regionales en la Asociación de Naciones del Sudeste Asiático (ASEAN). Otras alianzas occidentales siguen su curso, como la que lleva adelante la principal potencia mundial con Australia, que juegan un rol muy preponderante en la competencia geopolítica y geoestratégica que despliegan China y Estados Unidos en las islas del Pacífico.

Es por eso por lo que la incertidumbre global muestra hoy un mayor alcance que la guerra en Ucrania, lo que además podría agravarse por nuevos episodios en otras regiones (las mencionadas, pero también en Asia Central), así como es escala global por fenómenos de impactos impredecibles como los ciberataques. En este contexto, las principales potencias mundiales crean y relanzan viejas coaliciones que establecen bandos de estilo similar a los constituidos en la Guerra Fría.

Tomando en cuenta el escenario global, los organismos internacionales coinciden en que el año 2023 seguirá marcado por la incertidumbre, pero con expectativas de que se llegue a un alto en la guerra en Ucrania, lo que no implica una resolución definitiva al problema de fondo, pero bajaría las tensiones y enfrentamientos directos entre el ejército ruso y ucraniano.

1.2 Una nueva realidad en los precios internacionales

A diferencia de lo relatado en el primer informe, donde se mostró un repentino crecimiento de los precios internacionales por el comienza de la guerra en Ucrania, lo que estaba asociado a la restricción de oferta en muchos de los productos primarios, en esta oportunidad se muestra una caída muy pronunciada de los precios internacionales de los commodities.

Las razones son diversas, pero en especial cabe destacar el impacto en el dólar por la suba de las tasas de interés en Estados Unidos, la baja en el consumo por la recesión en Estados Unidos y la esperada en Europa, así como la desaceleración económica en China debido a las restricciones generadas por la política de Covid Cero. De cualquier forma, debe tenerse en cuenta que los precios se encuentran en niveles históricamente altos.

Gráfico 1 – Evolución del precio internacional del petróleo (año 2022)

Fuente: Puente.

Gráfico 2 – Evolución del precio internacional de la soja (año 2022)

Fuente: Puente.

Gráfico 3 – Evolución del precio internacional del trigo (año 2022)

Fuente: Puente.

Gráfico 4 – Evolución del precio internacional del maíz (año 2022)

Fuente: Puente.

La baja de los precios internacionales ya se ha sentido en algunos mercados, a lo que además se le debe agregar la incertidumbre en China, con caídas de las exportaciones en los últimos meses, especialmente en las colocaciones de carne. Además, se debe tener en cuenta también la evolución del tipo de cambio en Uruguay, con una apreciación considerable del precio con relación al dólar durante el año 2022, lo que está afectando la competitividad de los sectores exportadores.

2. Uruguay frente a una nueva coyuntura regional

Desde la realización del último informe de coyuntura económica y comercial, la política de inserción internacional de Uruguay ha registrado algunos avances, si bien los esfuerzos de flexibilizar el Mercosur deben confirmarse en los próximos meses. Cabe destacar los siguientes avances:

- Cierre del estudio de factibilidad entre Uruguay y China.

- Inicio de conversaciones entre Uruguay y Turquía.

- Firma del acuerdo entre Uruguay y Brasil por el comercio desde zonas francas.

- Baja del Arancel Externo Común del Mercosur.

- Cierre del acuerdo entre el Mercosur y Singapur.

- Definición de presentar nota de ingreso al CPTPP (Acuerdo Transpacífico).

2.1 Los acuerdos bilaterales impulsados por Uruguay

Desde el principio de su mandato el presidente Lacalle Pou defendió en todos los ámbitos posibles la posibilidad de que Uruguay negocie de forma bilateral acuerdos comerciales, lo que Uruguay entiende es jurídicamente posible debido a que la Decisión 32/00 del Mercosur no se encuentra vigente.

Más allá del debate sobre este punto en particular, es claro que en el bloque no se llegó a un consenso sobre dicha posibilidad, con la negativa de Argentina y en menor medida por Paraguay, pero con el apoyo tácito del gobierno de Bolsonaro, en particular de Guedes su ministro de Economía. Al respecto de Brasil, cabe recordar que el gobierno brasileño con el liderazgo de su ministro de economía Guedes, impulsó la propuesta de rebaja del Arancel Externo Común, lo que fue alcanzado en la Cumbre del Mercosur de junio de 2022 (el Mercosur acordó una rebaja del 10% del arancel regional, con excepciones de acuerdo con los miembros, mientras que Brasil también aplicó una rebaja adicional del 10% de forma unilateral).

(Por más información sobre la rebaja del Arancel Externo Común y las particularidades en Uruguay, ingresar en: https://www.gub.uy/ministerio-economia-finanzas/comunicacion/noticias/mercosur-reduccion-del-arancel-externo-comun)

En ese contexto Uruguay logró cerrar en julio de 2022 el estudio de factibilidad para la firma de un TLC con China el que habilitaría el inicio de las rondas de negociación. Al respecto, China anunció que se encuentra actualmente realizando consultas internas para dar dicho paso, lo que coincide con el cambio de gobierno en Brasil. En ese sentido, es esperable que China espere la asunción de Lula en enero de 2023 para definir si avanza o no en el TLC bilateral con Uruguay, ya que se espera que la posición del nuevo gobierno brasileño difiera respecto a la sostenida por el de Bolsonaro.

En el caso de Turquía, cabe recordar que, en el marco de la apertura de la embajada de Turquía en Uruguay, el canciller turco visitó Montevideo, donde se anunció un acuerdo para proceder a suscribir los términos de referencia para iniciar el proceso de negociaciones conducente a un Acuerdo de Libre Comercio entre Uruguay y Turquía. Actualmente se está en proceso de elaboración de un estudio de impacto como paso previo al lanzamiento de negociaciones, lo que de acuerdo con lo informado por los negociadores estaría lejos de suceder.

En el plano bilateral, Uruguay ha intentado avanzar en un acercamiento con Reino Unido, incluso con la visita de Lacalle Pou a la potencia europea en mayo de 2022. En octubre de 2022 se realizó la primera reunión de la Comisión Conjunta para temas económicos-Comerciales Uruguay – Reino Unido. Las conversaciones con el país europeo no incorporan bienes, sino que se están discutiendo sobre otras normas referidas al comercio.

En cuanto al ingreso de Uruguay al CPTPP (conocido como Acuerdo Transpacífico), la nota formal será presentada en el mes de diciembre ante Nueva Zelanda por el canciller Bustillo, primer paso de una serie de formalidades entre las cuales se encuentra la creación de un Grupo de Adhesión que estudia la viabilidad de la solicitud analizando las características de la política comercial del país con interés de ingresar. Cabe aclarar que todos los países miembros tienen posibilidad de opinar sobre el ingreso, teniendo por tanto posibilidad de veto. Además, Uruguay ingresaría en una lista de espera tras otros países que ya

formalizaron su interés de ingresar al bloque, entre los cuales se encuentran economías como China, Taiwán, Corea el Sur, Costa Rica y Ecuador. Actualmente Reino Unido es el único país que está en carrera para ingresar al CPTPP, lo que puede ocurrir en los próximos meses.

En el plano bilateral, debe destacarse el acuerdo sobre el tratamiento de los productos elaborados en zonas francas suscrito en junio de 2022 entre Brasil y Uruguay, acuerdo que se encuentra vigente y fue suscrito ante la ALADI.

(Para acceder al acuerdo ingresar en: https://www2.aladi.org/nsfaladi/textacdos.nsf/0f226c9002f6aebf03257491004226fe/b3cdbeb4e43103520325886800545645?OpenDocument)

2.2 La agenda externa el Mercosur

En cuanto al Mercosur, los avances se han registrado en el caso de Singapur, acuerdo que, si bien se cerró en el marco de la última cumbre del Mercosur realizada en Asunción, aún no ha sido firmado (se prevé que ocurra en 2023 en la presidencia de Argentina o de Brasil). En el caso de Corea del Sur, no hay resultados sustanciales, tampoco en lo que refiere a la posibilidad de avanzar bilateralmente en diferentes velocidades, lo que fue planteado en varias reuniones del Grupo de Relacionamiento Externo del Mercosur (GRELEX).

El Mercosur también negocia con Canadá y el Líbano, en los dos casos sin avances concretos. En el caso de Canadá, existiría interés de parte del nuevo gobierno de Brasil de impulsar las negociaciones, pero eso deberá confirmarse en 2023.

En lo que refiere a los avances con la Unión Europea (UE), las negociaciones culminaron en 2019, pero diferencias por los compromisos ambientales asumidos (principalmente por Brasil) y el lobby agrícola francés (además de otros países europeos), han bloqueado el proceso de incorporación del acuerdo. Hasta la fecha, la UE no ha entregado su propuesta referida a los nuevos compromisos en el capítulo ambiental. Si bien es cierto que se ha mostrado mayor interés en avanzar debido a la coyuntura internacional por la guerra en Ucrania, aún no se registran avances concretos para destrabar la paralización del proceso de incorporación del acuerdo. Las expectativas están centradas en la presidencia española en la Unión Europea, lo que ocurriría en el segundo semestre de 2022.

En 2022 los avances en las negociaciones han sido escasos más allá del cierre de las negociaciones del acuerdo con Singapur. Es más, si se repasa la agenda de la presidencia pro tempore de Uruguay en el segundo semestre de este año, se puede observar que en todo el semestre se ha realizado solo una reunión del GRELEX. El estancamiento en las negociaciones era esperable debido a la confirmación de un cambio de gobierno en Brasil.

3. El comercio exterior del sector cárnico y de sus insumos en Uruguay – enero – octubre de 2022

3.1 Exportaciones

Si bien muestran una desaceleración en los últimos meses, las exportaciones uruguayas de bienes crecen a muy buen ritmo en lo que va del año. En el período enero – octubre de 2022 sin considerar las zonas francas las ventas totales de Uruguay aumentaron un 35,8% (en base a datos del Instituto de Negocios Internacionales de la UCU).

(Acceda al estudio completo en: https://ucu.edu.uy/sites/default/files/facultad/fce/dnii/coex_10-22_ib.pdf)

En lo que refiere a los productos seleccionados en el cuadro 1, se destaca la variación de las ventas de semillas y frutos oleaginosos mostrando una variación del 111% en el mismo período anteriormente señalado. En el caso de la carne, la variación en el período trepó al 12%, si bien registra caídas en los últimos meses respecto a los mismos meses de 2021 debido al mal desempeño de las corrientes con destino a China.

Cuadro 1 – Exportaciones de productos seleccionados

Gráfico 6 – Exportaciones uruguayas de carne

(Período enero – octubre de 2022)

Fuente: elaboración propia en base a SmartDATA.

Profundizando el análisis para el caso de la carne a nivel de partida del Sistema Armonizado (SA), el primer producto exportado fue la carne de animales de la especia bovina congelada, explicando el 74% del total colocado por Uruguay en el exterior del Capítulo 02 del SA (sus colocaciones aumentaron 15% en el período enero – octubre 2022/2021). Si bien con exportaciones muy bajas en montos (US$ 1,7 millones), la categoría que creció más en el período de análisis fue la carne y despojos comestibles de aves (120% en el período).

Fuente: elaboración propia en base a SmartDATA.

En los primeros 10 meses de 2022 se exportó carne a 40 destinos por más de 1 millón de dólares, de los cuales 19 superaron los US$ 10 millones y solo 5 mercados los US$ 50 millones (China, Estados Unidos, Países Bajos, Brasil e Israel). China es el principal destino de la carne exportada por Uruguay explicando el 60% de las colocaciones totales y aumentando un 8% respecto al mismo período del año anterior (las colocaciones uruguayas de carne con destino a China han registrado una baja en los últimos meses). En cuanto al dinamismo en el período considerado, si bien con montos relativamente bajos, cabe destacar el muy buen desempeño de las colocaciones de carne en mercados no tradicionales, caso de Bahréin, Qatar, Omán, Emiratos Árabes, Egipto y Arabia Saudita.

A nivel de empresa un total de 31 registraron ventas de carne por más de 1 millón de dólares en el período enero – octubre de 2022, de las cuales 23 superaron exportaciones por US$ 10 millones y 12 por US$ 50 millones. Frigorífico Las Piedras se ubicó en la primera posición seguido de cerca por Frigorífico Tacuarembó, que en conjunto explicaron el 22% de las ventas externas de este producto.

Cuadro 4 – Exportaciones de carne por empresa

En el caso de los animales en pie se observa una disminución muy importante de las colocaciones externas, cayendo -49% en el período enero – octubre 2022/2021. Hay que destacar la importancia de las colocaciones de animales de la especie bovina, que en los primeros 10 meses del año explicaron cerca del 99% del total de lo colocado externamente de animales vivos.

En 2022 China ocupó la primera posición en las ventas de animales en pie, explicando el 46,1% del total en el período enero – octubre de 2022, pero las ventas hacia este destino se derrumbaron un -46% con respecto al mismo lapso del año anterior. Le sigue Turquía representando el 31,2 % y Egipto con el 21,2%, disminuyendo las exportaciones en el primer caso -59% y aumentado 6% en el segundo. Como puede observarse la concentración a nivel de mercados en estos productos es muy elevada.

El número de empresas que opera en el sector de animales en pie es relativamente bajo, destacándose en particular las siguientes:

- GLADENUR SOCIEDAD ANONIMA

- OFDER S.A.

- HRSM AGRONEGOCIOS LIMITADA

- ROAMOSO SA

Las empresas señaladas explicaron el 98,5% del total colocado por Uruguay en el exterior destacándose el muy buen desempeño de las dos últimas empresas que no habían registrado operaciones en el mismo período de 2021.

3.2 Importaciones

En los primeros 10 meses de 2022 las importaciones totales uruguayas aumentaron 29,9% (de acuerdo con el Instituto de Negocios Internacionales de la UCU). Atendiendo a los productos de interés para el sector, se observa un importante crecimiento en las importaciones de abonos y productos químicos orgánicos, lo que está asociado al precio internacional de los fertilizantes y agroquímicos debido a la guerra en Ucrania (los abonos aumentaron 67% en el período enero – octubre 2022/21, mientras que los productos químicos inorgánicos 65%).

(Acceda al estudio completo en: https://ucu.edu.uy/sites/default/files/facultad/fce/dnii/coex_10-22_ib.pdf ).

En cuanto a los mercados de origen, considerando los abonos y los productos químicos inorgánicos de forma conjunta, si bien China sigue siendo el principal origen de estos dos productos adquiridos por Uruguay (explicando el 12,1% el total adquirido por estos dos bienes entre enero – octubre 2022) las ventas disminuyeron -30% en el período. Por el contrario, otros países como Nigeria que además ocupó la segunda posición aumentaron 773% en los primeros 10 meses de 2022 respecto al mismo período del año anterior. También se destaca el buen comportamiento de Bolivia, Lituania, Argentina, Estados Unidos y Brasil.

En 2022 por la guerra en Ucrania se registró un aumento muy importante del precio de los abonos y fertilizantes, afectando en algunos países los niveles de competitividad. En ese sentido, la propia Organización Mundial del Comercio (OMC), planteó su preocupación por el aumento de medidas restrictivas a las exportaciones aplicadas por los países del G20 principalmente en los alimentos y los abonos.

(Por más información ingresar en: https://www.wto.org/spanish/news_s/news22_s/trdev_14nov22_s.htm)

Cuadro 7 – Importaciones de los productos seleccionados SA (Capítulo 28 y 31 del SA).

4. Brief de noticias económicas y comerciales de interés

4.1 Multilateral

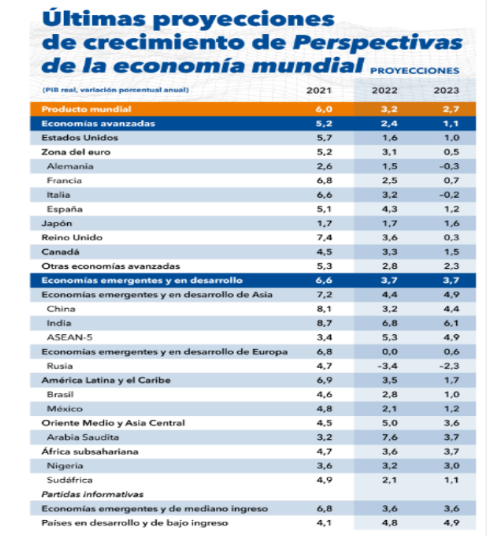

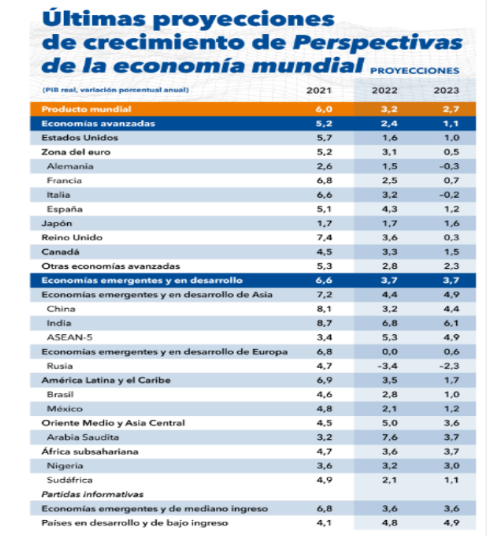

La economía internacional está enfrentando una desaceleración generalizada y más alta de lo previsto inicialmente por los organismos internacionales que actualmente revisan a la baja las proyecciones de crecimiento para 2023. De acuerdo con lo informado por el FMI las perspectivas están centradas en una crisis de los costos de vida debido a los elevados niveles de la inflación, el endurecimiento de las condiciones financieras, los impactos persistentes de la guerra en Ucrania y el COVID, que en algunos países como China sigue causando estragos en la economía.

En este contexto los pronósticos del FMI indican que el crecimiento mundial se desacelerará de 6,0% en 2021 a 3,2% en 2022 y 2,7% en 2023, lo que, exceptuando la crisis financiera y la pandemia, sería uno de los registros más bajos de crecimiento desde el año 2001.

Fuente: Fondo Monetario Internacional.

En cuanto a la inflación, el mismo organismo internacional prevé una baja progresiva en los últimos años debido a la esperada recesión mundial, si bien se proyecta un 2023 con niveles todavía muy elevados.

En cuanto al comercio mundial, las proyecciones de la OMC para 2023 tampoco son buenas ya que se espera que el mismo sufra una brusca desaceleración por las dificultades económicas ya señaladas. La organización prevé que al cierre de 2022 se esté en crecimiento del comercio en volúmenes de 3,5%, lo que incluso es un guarismo más elevado que el inicialmente proyectado (3,5%), pero para el 2023 se espera un magro crecimiento del 1,0% cuando anteriormente se había proyectado una variación del 3,4%.

(Por más información ingresar en: https://www.wto.org/spanish/news_s/pres22_s/pr909_s.htm?utm_source=dlvr.it&utm_medium=twitter)

- Unión Europea

4.3 Estados Unidos

4.7 Brasil

4.8 Argentina

4.9 Uruguay

Protocolo entre Uruguay y China para la exportación de sorgo (más información en: https://www.gub.uy/ministerio-ganaderia-agricultura-pesca/comunicacion/noticias/se-firmo-protocolo-para-dar-inicio-comercio-sorgo-china).

Habilitación de carne con hueso desde Brasil (más información en: https://www.gub.uy/ministerio-ganaderia-agricultura-pesca/comunicacion/noticias/autoridades-informaran-habilitacion-para-importar-carne-hueso-desde-brasil).

USD promedio 40.26

|

USD promedio 40.26

|

EURO promedio 43.71

|

EURO promedio 43.71

|

ARG promedio 0.03

|

ARG promedio 0.03

|

Real promedio 7.32

Real promedio 7.32