Elaborado por el Dr. Ignacio Bartesaghi a pedido de la Asociación de Consignatarios de Ganado (ACG). Las valoraciones realizadas en el documento son de entera responsabilidad del autor y no necesariamente reflejan ni comprometen la posición de ACG. Contenido exclusivo para socios y suscriptores.

Principales contenidos del informe:

- La guerra en Ucrania y sus posibles impactos en la región y Uruguay.

- El comercio exterior de Uruguay de interés para el sector cárnico.

- Principales noticias de interés comercial a nivel mundial, regional y local.

- La guerra en Ucrania y sus posibles impactos en la región y Uruguay

Tras semanas de incertidumbre, finalmente el jueves 24 de febrero se desató la guerra en Ucrania. El primer mandatario ruso, Vladimir Putin, pone en riesgo la estabilidad mundial con una incursión que es una violación flagrante del derecho internacional. El conflicto en Ucrania lleva más de dos semanas y se intensifica, sin un panorama claro sobre su resolución, si bien siguen adelante los esfuerzos negociadores.

A nivel internacional las potencias occidentales y en especial Estados Unidos mantienen su posición respecto a no incursionar en el país europeo invadido, ya que el mismo no integra la OTAN. Independientemente de dicha decisión, tanto la Unión Europea, Estados Unidos como otras potencias internacionales, han aplicado sanciones económicas inéditas contra Rusia y sus principales autoridades, lo que tendrá impactos severos en dicho país, pero también en la economía internacional.

Mientras la ofensiva militar se extiende en el tiempo y causa miles de muertos, además de más de 2,5 millones de desplazados, lo que afecta directamente a la Unión Europea y su agenda de los próximos años, el mundo observa con atención los impactos de un conflicto que, si bien puede ser algo lejano para Uruguay, tendrá efectos diversos.

De hecho, ya se observa una distorsión de los precios de los commodities (alimenticios, energéticos y minerales), los que subieron estrepitosamente desde que concretó la invasión de Rusia al país europeo, el que vale recordar es el más grande de Europa (sin contar el territorio ruso europeo) con 45 millones de habitantes.

Además, se trata de un país de renta baja en términos de su producto per cápita, pero muy rico en disponibilidad de recursos naturales como minerales, carbón, petróleo, titanio, entre otros. Asimismo, es un gran productor agrícola, siendo uno de los principales jugadores en maíz y trigo.

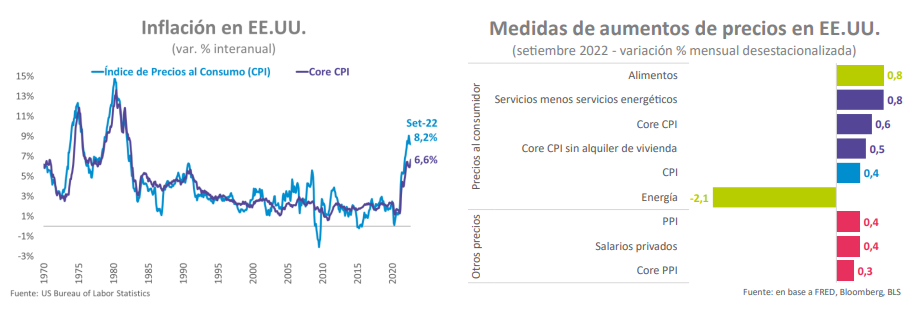

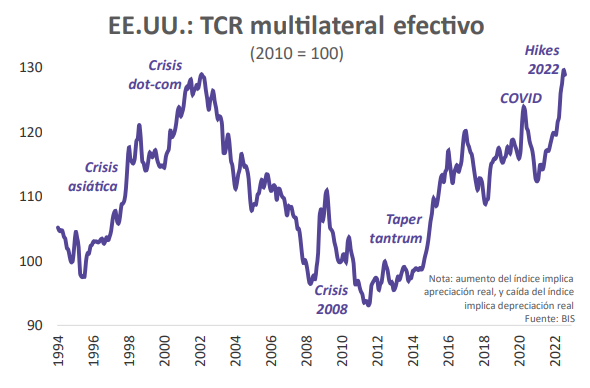

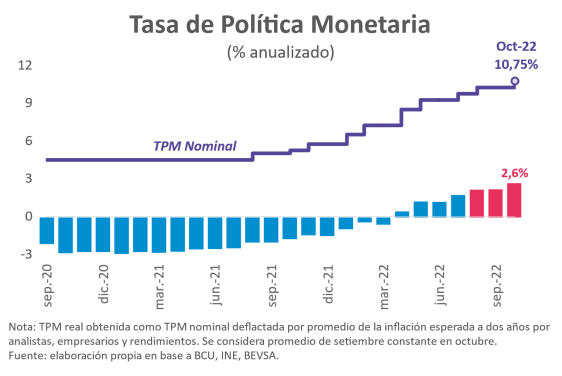

Un conflicto de estas características aumentará los niveles de incertidumbre a nivel global, justo en momentos en que se comenzaba a transitar una recuperación luego de los inéditos impactos de la pandemia. Las próximas semanas estarán marcadas por la evolución del precio del petróleo, las restricciones asociadas a las sanciones económicas impuestas a Rusia por gran parte de la comunidad internacional, las restricciones logísticas que llevarán a presiones inflacionarias aún mayores y los impactos en los entornos de negocios por la inestabilidad bursátil y los impactos en las monedas locales por la fortaleza del dólar, todo lo que afecta entre otras cosas los proyectos de inversión en curso. En definitiva, las proyecciones económicas para el año 2022 están en revisión y los temores de un conflicto de mayor envergadura aumentan con el paso del tiempo.

1.1 Posibles impactos en la región y en Uruguay

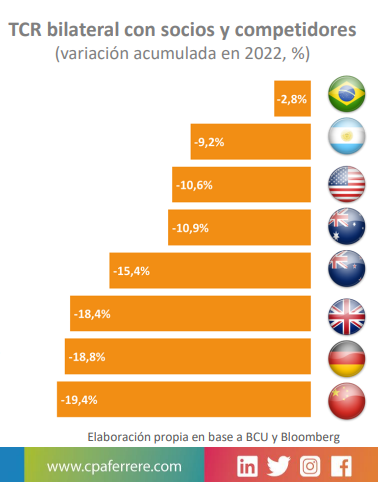

La región y en particular Uruguay no están ajenos a los efectos de una guerra de estas características, por más que los mismos pueden clasificarse como indirectos más que como impactos directos. Como se mencionó anteriormente, los indirectos tienen que ver con la suba del dólar, el aumento del precio del petróleo y el importante crecimiento de algunos de los commodities, los que por cierto muchos son exportados por Uruguay.

Si bien pueden identificarse ciertos beneficios, los mismos son de corto plazo, ya que debe tenerse en cuenta el impacto por el aumento de los combustibles, los fletes internacionales y del precio de los insumos adquiridos desde el exterior (Rusia es el tercer exportador mundial de combustibles).

Para Uruguay el caso del aumento de los combustibles es especialmente relevante, ya que el mismo repercute en el precio internacional de otros productos que Uruguay adquiere como insumos para su producción, así como los costos de las operaciones logísticas y sus actividades asociadas.

Como puede observarse en el gráfico presentado a continuación, el precio del petróleo ya se venía recuperando en los últimos meses, pero muestra un pico de crecimiento luego de la invasión rusa a Ucrania, con valores que llegaron a superar los US$ 120 por barril. En los últimos días el precio registró una baja debido a las expectativas por un alto el fuego en Ucrania y los temores por un posible nuevo brote de coronavirus en China y Oceanía.

Gráfico 2 – Precio del petróleo

Fuente: https://www.puentenet.com/cotizaciones/commodity/ZS4

Como se señaló anteriormente, sí pueden existir beneficios en el corto plazo por el aumento de los precios de otros productos agrícolas, ya que Rusia y Ucrania son grandes jugadores en la producción y exportación de muchos de estos bienes (en conjunto explican el 30% de la producción mundial de trigo). En efecto, todos los precios están al alza (lo que genera además más presión inflacionaria a nivel mundial), caso del trigo, soja, maíz, lácteos y la carne, pero también aumentan los valores de comercialización de los agroquímicos, envases, entre otros.

Gráfico 3 – Precios internacionales de productos agrícolas seleccionados

Fuente: https://www.puentenet.com/cotizaciones/commodity/ZS4

Además de los efectos indirectos mencionados, sí puede existir un impacto directo en las corrientes de comercio con Rusia, ya no solo por posibles represalias del gobierno de Putin por los posicionamientos sobre el conflicto de algunos de los países miembros (se han dado diferentes énfasis), como por la imposibilidad de operar comercialmente con Rusia por su eventual exclusión del sistema financiero (los bancos fueron excluidos del sistema SWIFT) o los impactos en las operaciones por las medidas ya vigentes impuestas por la Estados Unidos y la Unión Europea.

En el caso del Mercosur, en 2020 sus miembros importaron US$ 3.162 millones y exportaron US$ 2.5622, un monto que como puede observarse en el gráfico presentado a continuación es muy inferior al registrado algunos años atrás. En términos de su participación Rusia no es un jugador de relevancia para el Mercosur, explicando en 2020 el 1,4% de las compras totales y el 0,9% de las exportaciones totales del Mercosur.

En definitiva, es claro que Rusia no está en las primeras posiciones de los socios del Mercosur, además de que el bloque muestra una elevada concentración en su comercio con la potencia mundial. En el caso de las exportaciones 5 productos explicaron el 74% de las ventas externas, destacándose las semillas oleaginosas (30% del total) la carne y despojos comestibles (27%), frutas y frutos comestibles (6%), leche y productos lácteos (6%) y café (5%).

Si se replica el mismo ejercicio para las importaciones, la concentración es aún mayor, ya que 5 rubros importados explicaron en 2020 el 86% de las compras del bloque desde Rusia, con la importante presencia de los abonos representando el 63% de las adquisiciones desde dicho origen.

Gráfico 4 – Evolución del comercio exterior de bienes entre el Mercosur y Rusia

De acuerdo con datos de Trade Map incluyendo a Venezuela.

Gráfico 5 – Participación de Rusia en el comercio exterior del Mercosur

Importaciones totales del Mercosur vs. Part. de Rusia en exportaciones totales del Mercosur

Fuente: elaboración propia en base a Trade Map.

Un análisis realizado por producto comercializado, indica que los miembros del Mercosur no poseen elevados niveles de dependencia con Rusia en lo que refiere a la dependencia como mercado exportador y proveedor. En ninguno de los bienes intercambiados se supera el 20% (Rusia en el total exportado o importado por el Mercosur).

En términos de los posibles impactos por posibles cortes en los flujos comerciales por los aspectos ya señalados, es importante identificar qué importancia tiene Rusia como comprador o proveedor de los principales bienes comercializados por el Mercosur con dicho país, lo que podría adelantar el nivel de dificultad que enfrentarían los países suramericanos a la hora de redireccionar dichas corrientes hacia otros mercados.

Tomando las principales corrientes de exportación, los que muestran mayor dependencia con Rusia son las frutas y frutos comestibles (Rusia explica el 8% del total colocado por el Mercosur en el mundo), leche y productos lácteos (7%), preparaciones alimenticias diversas (5%), carne y despojos comestibles (3%), pescados y crustáceos (3%), tabaco (3%) y materias albuminoideas; productos a base de almidón o de fécula modificados (3%).

En el caso de las importaciones las mayores dependencias con Rusia se identifican en los abonos (Rusia provee el 20% del total adquirido por el Mercosur), perlas finas, cultivadas, piedras y metales preciosos (12%) y aluminio y sus manufacturas (8%).

En definitiva, si bien son montos absolutos de importancia, las dependencias comerciales con Rusia no son sustantivas, por lo que, de existir cortes en los flujos comerciales por los efectos de las sanciones o el impacto económico en Rusia por los bloqueos, no serían sustantivos para la economía del Mercosur.

1.2 El comercio exterior de Uruguay con Rusia y con Ucrania

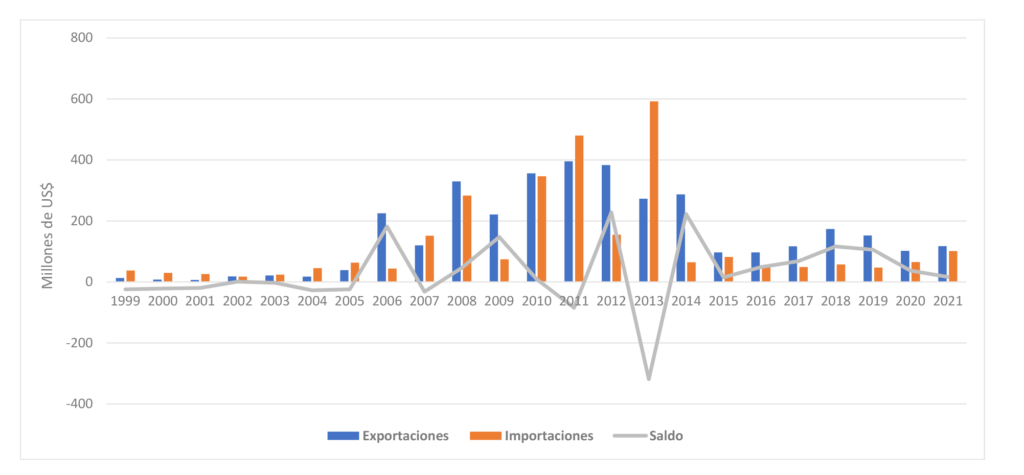

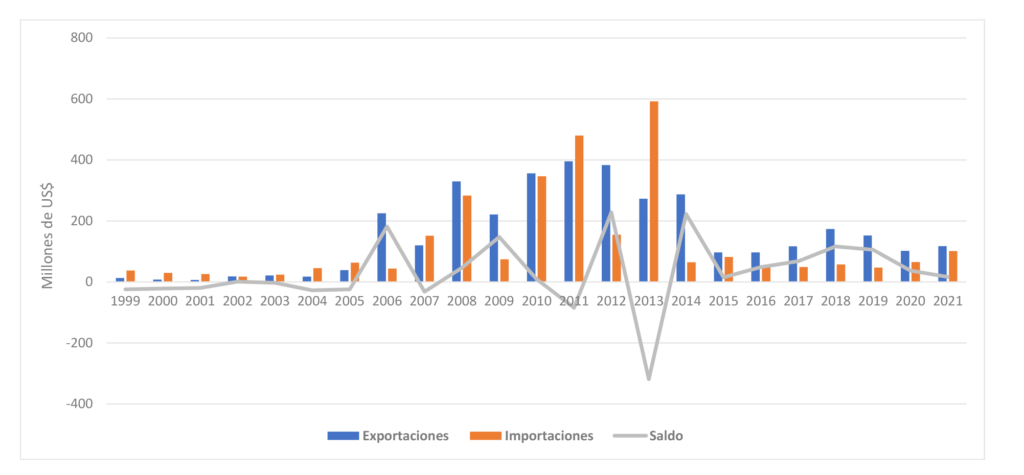

El comercio entre Uruguay y Rusia superó en 2021 los US$ 200 millones, con exportaciones por U$S 117 millones en 2021 e importaciones por US$ 101 millones en el mismo año. Como puede observarse en el gráfico presentado a continuación, las ventas hacia el mercado ruso llegaron a montos muy superiores, alcanzando en 2011 cerca de los US$ 400 millones y a cerca de US$ 600 millones en 2013 en las compras desde ese mercado.

En los dos primeros meses de 2022 las ventas hacia Rusia treparon a los US$ 20 millones, representando el 1,2% de las ventas totales, mientras que las compras externas desde Rusia alcanzaron los US$ 16,8 millones, explicando el 0,9% del total de las importaciones nacionales en el primer bimestre de 2022.

A la hora de identificar los posibles impactos para Uruguay en dichas corrientes, debe tenerse en cuenta la elevada concentración existente en los flujos de comercio, ya que en 2021 el 80% estuvo explicado por lácteos (manteca y queso y requesón) y carne y despojos comestibles (despojos comestibles y carne bovina congelada), seguido en bastante menor medida por las semillas (soja) y pescados (pescado congelado).

Gráfico 6 – Evolución del comercio exterior entre Uruguay y Rusia

Fuente: elaboración propia en base a SmartDATA.

Si bien se trata de montos muy elevados en términos absolutos, en especial en el caso de los lácteos (49,1 millones) y la carne (45,3 millones), se trata de colocaciones que podrían ser direccionadas hacia otros mercados, además de que en términos porcentuales Rusia representa un porcentaje relativamente menor en las colocaciones totales de Uruguay de esos dos productos (8,9% en el caso de los lácteos y 1,0% en el de las carnes y despojos comestibles en los dos primeros meses de 2022).

En el caso de las importaciones, en 2021 los abonos explicaron el 69% de las adquisiciones totales uruguayas desde Rusia (US$ 69,4 millones), seguido por el petróleo con el 19% (US$ 149,1 millones). En lo que refiere a las dependencias de Uruguay con Rusia a nivel de producto, en el caso del petróleo es muy baja (2,4% en los dos primeros meses de 2022), mientras que en el de los abonos la dependencia es alta (27,7% del total importado del mundo de ese producto), por lo que será una presión adicional que afectará al alza el precio de dicho insumo.

El comercio entre Uruguay y Ucrania es prácticamente insignificante, con corrientes de exportación con US$ 879 mil de exportaciones en 2021 y US$ 3,2 millones de importaciones en el mismo año.

Gráfico 7 – Evolución del comercio exterior entre Uruguay y Ucrania

Fuente: elaboración propia en base a SmartDATA.

En 2021, Uruguay exportó a Ucrania productos farmacéuticos, frutas y frutos comestibles y pescados, mientras que adquirió principalmente abonos, máquinas y aparatos mecánicos, plásticos y sus manufacturas y productos diversos de la industria química. En el caso de las importaciones solo 7 empresas superaron compras por US$ 100, mientras que en el de las exportaciones solo 3, por lo que el impacto directo esperado por la crisis en Ucrania en los flujos bilaterales es mucho menor al de Rusia.

2 El comercio exterior del sector cárnico y de sus insumos en Uruguay – primer bimestre de 2020

2.1 Exportaciones

En el primer bimestre de 2022 las exportaciones uruguayas de bienes continúan mostrando un muy buen desempeño, con un crecimiento del 41,8% sin zonas francas y un 43,6% incorporando las ventas realizadas desde las mismas. En lo que va del año la carne ha sido el principal producto de exportación del país (sin considerar las zonas francas), con una variación del 68% e incidiendo 17 puntos porcentuales del crecimiento. En contrapartida se registra un mal desempeño de los animales vivos.

Cuadro 1 – Exportaciones de productos seleccionados

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

Profundizando el análisis para el caso de la carne, señalar el buen desempeño de la carne bovina fresca o refrigerada, que aumentó 116%. Hay que destacar a su vez la caída de la carne ovina, que disminuyó -9% en el mismo período.

Cuadro 2 – Exportaciones de carne a nivel de Partida del SA

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

En los dos primeros meses de 2022 la carne se exportó a 38 mercados (colocaciones superiores a los US$ 100 mil), de los cuales 7 destinos superaron ventas por más de US$ 10 millones. China es el principal destino de las ventas de carne explicando el 64,8% del total colocado y aumentando un 93% con relación al mismo bimestre de 2021. Cabe resaltar el muy buen desempeño de Países Bajos, Japón, Chile, España, Reino Unido y Suiza.

Cuadro 3 – Exportaciones de carne por destino

(Período enero – febrero)

A nivel de empresa un total de 25 registraron ventas por más de 1 millón de dólares en el primer bimestre de 2022, de las cuales 17 superaron exportaciones por US$ 10 millones. Frigorífico Las Piedras se ubicó en la primera posición seguido de Frigorífico Tacuarembó. Como puede observarse en el cuadro 4, el crecimiento de las ventas externas ha sido generalizado con pocas excepciones (Pulsa, Frigocerro, Sarel, Agroindustrial del Este, Oferan, Ersinal, Sidercol).

Cuadro 4 – Exportaciones de carne por empresa

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

En el caso de los animales en pie se observa una disminución muy importante de las colocaciones externas, cayendo -82% con relación al mismo período de 2021, lo que se explica por la caída de las ventas de animales de la especie bovina.

Cuadro 5 – Exportaciones de animales en pie por Partida del SA

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

En 2022 China ocupó la primera posición en las ventas de animales en pie, explicando el 98% del total. Los principales mercados en las ventas de 2021 como Turquía, Líbano e Irak no registraron operaciones en el primer bimestre de 2022.

Cuadro 6 – Exportaciones de animales en pie por destino

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

El número de empresas que opera en el sector de animales en pie es relativamente bajo, y muchas de ellas no registraron operaciones en los dos primeros meses de 2022. En dicho período se destacan las operaciones de una sola empresa (Roamoso), mientras que Gladenur, Olkany y Herbal Paradise no registraron ventas.

Cuadro 7 – Exportaciones de animales en pie por empresa (Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

2.2 Importaciones

En el primer bimestre de 2022 las importaciones uruguayas totales aumentaron 40,8%. Atendiendo a los productos de interés para el sector, en especial por la necesaria compras de insumos para el sector cárnico (como cereales, semillas y agroquímicos) se observa un desempeño dispar, con caídas importantes en las compras externas de cereales (-89%) y un aumento considerable de los abonos (153%). Las importaciones de carne adquieren mayor relevancia en los últimos años, tendencia que se profundizará aún más por la suba del precio de este producto en los últimos meses. En el primer bimestre las adquisiciones de carne

treparon a los US$ 34, 8 millones, un 9% más que en el mismo período de 2021.

Cuadro 8 – Importaciones de productos seleccionados

(Período enero – febrero)

Fuente: elaboración propia en base a SmartDATA.

En cuanto a los mercados de origen, en el caso de la carne el principal origen fue Brasil explicando el 78%, seguido por Paraguay. En el caso de los abonos el principal mercado es Rusia (corriente de exportación que se verá afectada por la crisis en Ucrania) que en los dos primeros meses de 2022 explicó el 28% del total. En importancia le siguen Bielorrusia (que también está siendo sancionada por las potencias occidentales, por lo que el comercio con este país también puede verse afectado) explicando el 15%. Otros mercados proveedores en los dos primeros meses de 2022 fueron Canadá, Brasil, Egipto, Omán y México. Argentina y Brasil fueron los dos principales orígenes de las compras de químicos inorgánicos (44% del total), seguido por China y Turquía. En el caso de las semillas y frutos oleaginosas, el 44% provino de Argentina (país que está acentuando las prohibiciones a las exportaciones y suba de las retenciones en el sector agrícola3), seguido por Nueva Zelanda y Canadá. Los cereales son originarios de Argentina y Paraguay (83% del total), seguido en menor medida por Brasil, mientras que en el caso de los animales se destaca Argentina y Brasil explicando el 91% del total de las compras externas de este producto.

3 Brief de noticias comerciales de interés

3.1 Multilateral

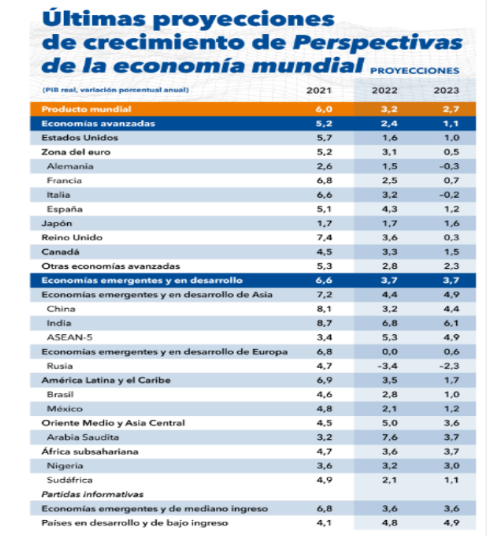

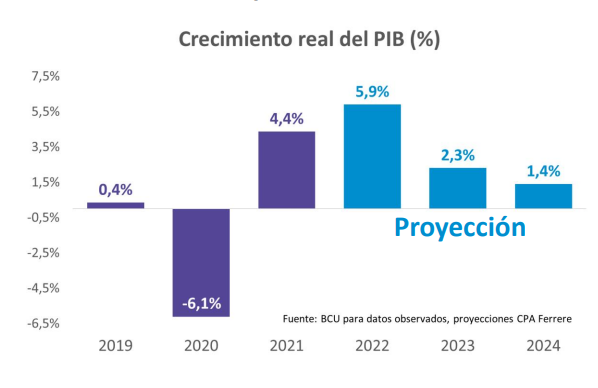

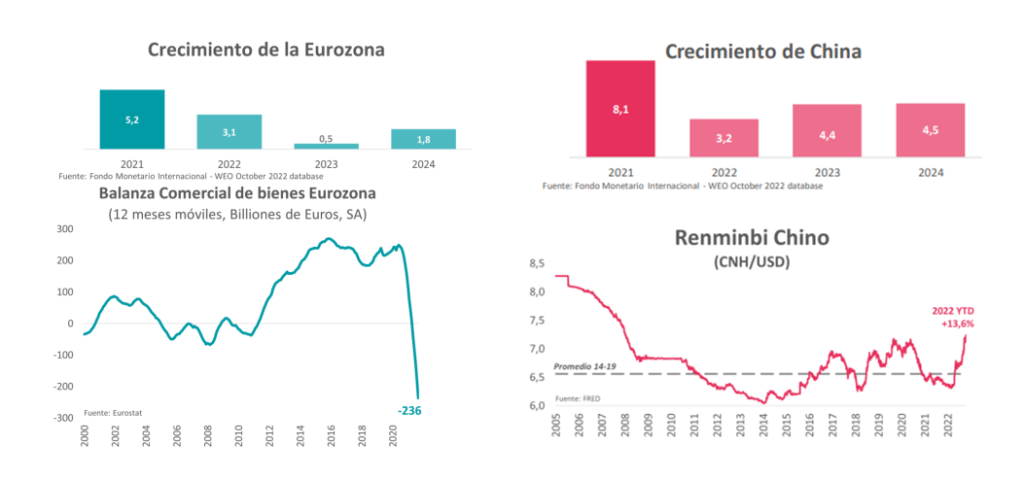

La economía y el comercio mundial registraron una fuerte recuperación en 2021 (en el entorno del 6% y 10% respectivamente de acuerdo con el FMI y la OMC) luego del impacto de la pandemia en 2020. Las economías emergentes en especial China, India y el Sudeste Asiático mostrarán un mejor desempeño en los próximos años.

https://www.bloomberglinea.com/2022/03/16/restricciones-al-trigo-y-la-soja-como-impactan-en-uruguay las-medidas-de-argentina/

A nivel de comercio, resaltar que el rebote registrado a principios del año pasado comenzó a moderarse desde los últimos meses de 2021 por las perturbaciones en la oferta asociadas a las dificultades logísticas que están afectando las cadenas de suministro (en el tercer trimestre de 2021, el crecimiento del volumen del comercio de mercancías se redujo al 8,1% interanual)4. De cualquier forma, de acuerdo con los datos del Barómetro de la OMC las expectativas para el año en curso son positivas, si bien la última medición no contempla los efectos de la guerra en Ucrania. Las proyecciones de crecimiento para el año 2022 están en el entorno de 4%.

Gráfico 9 – Barómetro de comercio de la OMC

Fuente: OMC.

En 2021 las dinámicas comerciales también estuvieron asociadas a la firma de acuerdos comerciales, un tema de especial importancia para Uruguay y el Mercosur, que hasta la fecha no han podido reaccionar frente a las tendencias mundiales. Mientras que en el Mercosur se debate sobre la baja del arancel externo común (no se llegó a un acuerdo por lo que Brasil definió la rebaja unilateral) y su flexibilización (lo que supone que Uruguay pueda negociar un TLC con China y otras economías de forma bilateral), el mundo sigue avanzando en la firma de acuerdos comerciales. De hecho, en 2021 se firmaron en el mundo 19 tratados comerciales, mientras que en el año anterior 37. De acuerdo con las estadísticas de la OMC ya se cuenta con 353 acuerdos vigentes, en lo que se transformó en uno de los fenómenos de mayor importancia de la globalización económica.

En los últimos años la atención estuvo centrada en los conocidos como mega bloques, caso del CPTPP (conocido como el TPP 11 ya sin Estados Unidos), la zona de libre comercio africana (AfCFTA), la más importante si se considera el número de miembros y la reciente puesta en vigor del RCEP, el acuerdo de mayor impacto a nivel global en términos económicos, que como es sabido reúne nada menos que a China, Japón, Corea del Sur,

4Fuente: https://www.wto.org/spanish/news_s/news22_s/wtoi_21feb22_s.htm

Australia, Nueva Zelanda y los 10 miembros de la Asociación de Naciones del Sudeste Asiático (ASEAN).

Gráfico 10 – Acuerdos comerciales en vigor a nivel mundial

Fuente: OMC.

3.2 Unión Europea

- La Unión Europea (UE) abre consulta sobre los acuerdos de sostenibilidad en la agricultura europea (más información en:

https://cdeuv.es/noticies/menunoticias/item/23629-consulta-sobre-los-acuerdos-de sostenibilidad-en-la-agricultura-europea.html).

- La UE aprueba Dictamen sobre el Plan de Acción para la agricultura ecológica (más información en: https://cdeuv.es/documentos/menudocuintern/item/23639-dictamen comite-europeo-de-las-regiones-plan-de-accion-de-la-ue-para-la-agricultura-ecologica.html).

- La UE aprueba dictamen sobre seguridad alimentaria y sostenibilidad (más información en: https://cdeuv.es/documentos/menudocuintern/item/23671-dictamen comite-economico-y-social-europeo-seguridad-alimentaria-y-sostenibilidad.html).

- Últimas noticias sobre las negociaciones comerciales de la UE:

En febrero de 2022 se llevó a cabo la 12 ronda de Negociaciones con Australia (videoconferencia). No hay fecha para la realización de la ronda Nº13. En octubre de 2021 se cerrarón las negociaciones que actualizan el Acuerdo de Asociación entre la UE y Chile, pero aún resta el cierre de negociaciones políticas y se sigue adelante con la revisión legal y

traducción a los efectos de que la Comisión Europea pueda presentar el acuerdo al Consejo de la UE y al Parlamento.

Se planteó un proceso de modernización del acuerdo entre la UE y Turquía pero aún no comenzaron las negociaciones. La UE tiene en curso otras negociaciones con Reino Unido por Gibraltar, con Kirkistán, Uzbekistán, Andorra, Mónaco y San Marino.

3.3 Estados Unidos

- Estados Unidos y Japón realizan la primera reunión en el marco del Acuerdo de Asociación de Comercio (más información: https://ustr.gov/about-us/policy offices/press-office/press-releases/2022/march/readout-first-round-meetings-us-japan partnership-trade).

- Estados Unidos anuncia que quitará el beneficio de la Nación Más Favorecida a Rusia (más información en: https://ustr.gov/about-us/policy-offices/press-office/press releases/2022/march/statement-ambassador-katherine-tai-announcement-additional economic-actions-against-russia).

3.4 Australia

- Se establece un panel sobre solución de diferencias en la OMC por diferencias comerciales entre China y Australia (más información en: https://www.trademinister.gov.au/minister/dan-tehan/media-release/establishment-wto panel-chinas-challenge-australias-trade-remedies-certain-products).

- Esfuerzos de modernización en la agricultura australiana (más información en: https://www.austrade.gov.au/news/latest-from-austrade/trade-modernisation-delivers-the goods-for-the-agricultural-sector).

3.5 Nueva Zelanda

- Nueva Zelanda cierra un acuerdo comercial con Reino Unido (más información en: https://www.mfat.govt.nz/nl/trade/free-trade-agreements/free-trade-agreements concluded-but-not-in-force/new-zealand-united-kingdom-free-trade-agreement/).

3.6 China

- China y Ecuador inician oficialmente negociaciones para suscribir un TLC (más información en: China and Ecuador Officially Launches Free Trade Agreement Negotiations – (mofcom.gov.cn).

- China y Nueva Zelanda aprueban protocolo de actualización del TLC bilateral (más información en: China-New Zealand FTA Upgrade Protocol to Take Effect on April 7 – (mofcom.gov.cn).

- Brasil baja su arancel nacional de forma unilateral sin el consenso del Mercosur (más información en: https://www.gov.br/produtividade-e-comercio-exterior/pt br/assuntos/camex/estrategia-comercial/tarifas/perguntas-sobre-resolucao-gecex-269).

- Superávit comercial de Brasil en febrero es el mayor desde el año 2017 (más información en: https://www.gov.br/economia/pt br/assuntos/noticias/2022/marco/superavit-de-fevereiro-e-o-maior-desde-2017-e-comercio exterior-bate-novos-recordes).

- Brasil lidera los agronegocios digitales en América Latina (más información en: https://apexbrasil.com.br/content/apexbrasil/br/pt/conteudo/noticias/brasil-atrai-90- porcento-dos-investimentos-em-agtechs-na-america-latina.html).

- Brasil inicia proceso para el ingreso a la OCDE (más información en: https://www.gov.br/mre/pt-br/canais_atendimento/imprensa/notas-a-imprensa/nota conjunta-do-ministerio-das-relacoes-exteriores-da-casa-civil-e-do-ministerio-da-economia brasil-e-convidado-a-iniciar-processo-de-acessao-a-ocde).

3.8 Argentina

- En los primeros dos meses de 2022 transportar mercaderías fue 10 veces más caro (más información en: (https://tradenews.com.ar/en-dos-meses-de-2022-transportar mercaderia-en-argentina-fue-10-mas-caro/).

- Argentina prohíbe las exportaciones de aceite y harina de soja. (más información en: https://agroverdad.com.ar/2022/03/el-gobierno-cerro-las-exportaciones-de-aceite-y-harina de-soja-y-subirian-las-retenciones).

- Listado de empresa argentinas que participaron de la feria mundial de alimentos Gulfood (más información en: https://www.inversionycomercio.ar/novedad.php?id=460).

- Argentina ingresa a la Franja y la Ruta de China (más información en: https://www.cancilleria.gob.ar/es/actualidad/noticias/acuerdo-con-china-la-argentina obtiene-financiamiento-para-obras-de).

3.9 Uruguay

- Visita de Lacalle Pou a Dubái para participar del Día de Uruguay en la Expo 2020 Dubái con la presencia de empresarios uruguayos (más información en: https://www.gub.uy/ministerio-relaciones-exteriores/comunicacion/comunicados/lacalle pou-ratifico-uruguay-es-pais-confiable-para-invertir).

-

- Empresarios uruguayos participan en la feria mundial de alimentos Gulfood (más información en: https://www.uruguayxxi.gub.uy/es/noticias/articulo/los-mejores alimentos-uruguayos-se-presentan-en-la-feria-mundial-gulfood/).

- Uruguay quedó habilitado para exportar carne a Macao (más información en: https://www.gub.uy/ministerio-ganaderia-agricultura pesca/comunicacion/noticias/uruguay quedo-habilitado-para-exportar-carne-aviar-macao).

- Egipto renueva exportación de carne para 23 establecimientos (más información en: https://www.gub.uy/ministerio-ganaderia-agricultura-pesca/comunicacion/noticias/egipto renueva-habilitacion-para-exportacion-carne-23-establecimientos).

- Primera exportación de carne certificada de carbono neutro (más información en: https://rurales.elpais.com.uy/mercados/salio-primer-embarque-de-frigorifico-bpu-de-carne bovina-verificada-carbono-neutro).

Negociaciones externas de Uruguay:

China: Uruguay avanza en el cierre del estudio de factibilidad sobre un TLC con China, el que si bien muestra cierto retraso respecto a los plazos iniciales (diciembre de 2021), el mismo sigue su curso y se culminaría en las próximas semanas. El cierre de este estudio no implica el inicio de las negociaciones, decisión que China aún valora de acuerdo con el contexto regional y la evolución de las negociaciones sobre la flexibilización entre los miembros del Mercosur.

Turquía: se espera en las próximas semanas la visita de una delegación de Turquía para formalizar el inicio de negociaciones para la firma de un TLC bilateral, la fecha de la visita no se confirmado por parte de la Cancillería.

CPTPP (TPP 11): respecto al acuerdo Transpacífico, Uruguay está valorando su ingreso, pero no solicitó formalmente el mismo. Se trata de un proceso que llevará tiempo y presenta ciertas dificultades.

Reino Unido: si bien se descarta la posibilidad de suscribir un acuerdo comercial bilateral en bienes (tampoco está en agenda un acuerdo con el Mercosur), se está impulsando la posibilidad de avanzar en un Acuerdo de Asociación Estratégica bilateral que incorpore otras disciplinas comerciales. Se maneja posible visita del presidente Lacalle Pou a Reino Unido.

3.10 Paraguay

En el marco de la presidencia pro tempore de Paraguay (en curso durante todo el primer semestre, Uruguay la asume en el segundo semestre), dicho país ha impulsado las negociaciones del bloque con Singapur e India, pero sin fechas concretas para su cierre. Tampoco se ha avanzado en el caso de Canadá, Corea del Sur y el Líbano. Las negociaciones con Indonesia anunciadas en la presidencia pro tempore de Brasil no comenzaron.

- Las negociaciones con la Unión Europea para avanzar en los detalles pendientes (asuntos medioambientales entre otros) que permitan el inicio del proceso de revisión del acuerdo de Asociación Mercosur – Unión Europea no han mostrado avances en los últimos meses, como así tampoco las negociaciones entre el Mercosur y la Asociación Europea de Libre Comercio (EFTA).

- Mercosur – India (más información en: https://www.mre.gov.py/index.php/noticias-de embajadas-y-consulados/mercosur-e-india-analizan-profundizacion-del-relacionamiento comercial).

- Mercosur – Singapur (más información en: https://www.mre.gov.py/index.php/noticias de-embajadas-y-consulados/concluye-ronda-de-negociaciones-con-singapur).

- Taiwán baja aranceles a Paraguay en el marco de su acuerdo comercial (más información: https://www.mre.gov.py/index.php/noticias-de-embajadas-y consulados/reduccion-de-aranceles-en-el-marco-del-acuerdo-de-cooperacion-economica entre-china-taiwan-y-paraguay).

USD promedio 40.26

|

USD promedio 40.26

|

EURO promedio 43.71

|

EURO promedio 43.71

|

ARG promedio 0.03

|

ARG promedio 0.03

|

Real promedio 7.32

Real promedio 7.32