La caída de la producción de Estados Unidos puede generar mejores posibilidades en el mercado, según Rabobank.

Según Rabobank, en setiembre de 2022, el mundo vio más vacas, ganado, terneros, carne bovina (congelada o refrigerada) enviadas por este hermoso, hambriento y posiblemente deteriorado planeta por volumen y valor jamás en la historia.

El conductor de este fenómeno fue la demanda china, que ha encontrado otra marcha, posiblemente la 9ª.

En los EEUU, el segundo mayor importador de carne vacuna del mundo después de China, es probable que se busque aún más carne de los mercados mundiales durante los próximos tres años, a medida que su propia producción nacional disminuya, dice Rabobank en un informe recién publicado.

Y, si bien Australia se encuentra entre los principales exportadores mundiales de carne, algo que podría ayudar a llenar el vacío, sus propias limitaciones de suministro están cobrando impulso y significa que será todo un desafío encontrar más ganado para compensar los volúmenes de exportación adicionales.

El hecho difícil es que para los amantes de la carne bovina premium, las vacas y su producción, parece que se limitará a un montón de países productores de carne bovina del mundo.

Los mercados internacionales tendrán dificultades para cubrir la brecha vacante dejada por la contracción de los volúmenes de ganado en los EEUU, ante la creciente demanda de los países que comen este producto.

Y uno no necesita ser productor para saber que una menor oferta de ganado generalmente conduce a un aumento de los precios mundiales de la carne vacuna y, además, a una sacudida en el orden jerárquico. O simplemente, la redistribución de los volúmenes comerciales.

Aunque es posible que el impacto de la desaceleración de las condiciones económicas y la disminución de la confianza del consumidor en todo el mundo también pueda debilitar la demanda mundial, señala Rabobank, razón por la cual China tiene una “reserva” de carne de cerdo.

Curiosamente (y como guarnición)…

Los precios de la carne de cerdo en China aumentaron un 22% en octubre, año contra año.

Siguió al aumento mensual más alto registrado del 25,6% en julio, ya que el IPC también alcanzó un máximo de dos años del 2,7%. El aumento de agosto se produjo a pesar de una desaceleración inesperada de la inflación del IPC al 2,5%.

China es el mayor consumidor mundial de carne de cerdo, y el gobierno del país mantiene un suministro de “reserva” congelado como parte de una política de estabilización vital.

Antes del festival de mediados de otoño de septiembre y el feriado del Día Nacional el 1 de octubre, por primera vez este año, las autoridades locales liberaron algunas de sus reservas de carne de cerdo.

Pero mientras tanto…

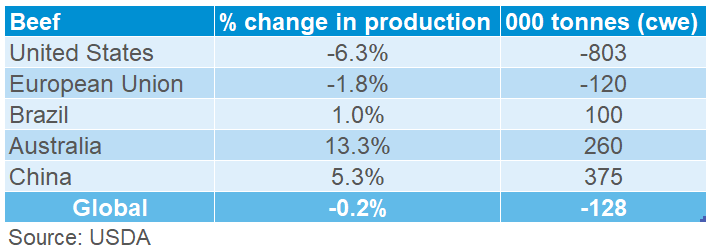

En su Q4 Global Beef Quarterly, el banco especializado en agronegocios dice que si bien la reducción en el tamaño del rodeo de ganado de los EEUU no es “nada nuevo” (con números que disminuyen en lugar de aumentar en los últimos años), hasta la fecha, no ha afectado la cantidad de ganado en la producción nacional que llega a los consumidores estadounidenses.

Pero se espera que eso cambie pronto. El banco pronostica que se alcanzará el punto de inflexión en 2023, cuando la producción de carne vacuna de EEUU debería caer un 3%, con posibles caídas anuales de 2% a 5% hasta 2026.

“En promedio, esa es la pérdida potencial de 400.000 a 500.000 toneladas métricas de carne vacuna del sistema de producción de EEUU por año durante este período”, dijo el informe.

Detrás de la caída está lo que el analista sénior de proteínas animales de Rabobank, Angus Gidley-Baird, considera que es una ‘liquidación’ (reducción) cíclica natural en el número de vacas.

Carne como sea

El crecimiento de la renta disponible per cápita real se ha reducido al 0,3% en comparación con el año pasado, mientras que la asistencia del gobierno se ha convertido en una parte más pequeña de los ingresos personales de EEUU. Actualmente existen menos de US$ 1.600 por mes en pagos de transferencias reales, el nivel más bajo desde 2008.

Sin embargo, la asistencia alimentaria del gobierno ha aumentado considerablemente. Los pagos mensuales reales del Programa de Asistencia Nutricional Suplementaria han sido de alrededor de US$ 150 por hogar desde la pandemia, en comparación con los US$ 97 de los dos años anteriores.

Combinado con salarios generalmente más fuertes, esto debería respaldar la demanda potencial de carne vacuna, dice AG-B.

“Se espera que la demanda de carne bovina de EEUU retroceda, pero los precios minoristas aún podrían superar los US$ 8/lb durante los próximos años, sin volver a probar los máximos de demanda inducidos por la pandemia”.

Los estadounidenses aman su carne vacuna y pagarán más por obtenerla, dice Gidley-Baird.

“Períodos anteriores de declive en la producción de carne de EEUU sugieren que los minoristas y restaurantes del país buscarán en el mercado global para llenar este vacío, y los consumidores de EEUU probablemente superarán al resto del mundo para mantener su ración de carne vacuna”.

La pregunta es: ¿De dónde va a salir la carne?

Importaciones estadounidenses

“Mientras que los vecinos México y Canadá, los dos mayores proveedores de carne vacuna de los EEUU, es probable que tomen un relevo, Canadá está pasando por su propia fase de liquidación de ganado y probablemente limitado en lo que puede suministrar”, dijo.

“Australia y Nueva Zelanda, el tercer y cuarto proveedor más grande de EEUU, son las siguientes opciones lógicas. Pero la recuperación de Australia de su propia fase de liquidación de ganado vacuno se está prolongando con algunas dudas sobre si tendrá el ganado disponible para producir los mismos volúmenes que ha hecho en el pasado”.

Según Rabobank, también se espera que la producción de carne vacuna Kiwi sea limitada (se prevé que disminuya un 4% entre 2023 y 2025), mientras que Europa, que de todos modos no es un gran proveedor de carne vacuna para los EEUU, continuaría registrando una disminución estructural en la producción durante ese período.

“Esto deja a América del Sur, que tiene volumen, pero carece del acceso comercial necesario para llenar la brecha considerable en la producción estadounidense”, dijo.

“Se pronostica que la producción de Brasil crecerá en los próximos años, pero esperamos que la producción en Argentina disminuya y luego se estabilice. En combinación, estos dos grandes exportadores sudamericanos no aumentarán la producción lo suficiente como para compensar la caída en los EEUU, incluso si se modifican los acuerdos comerciales para aumentar los volúmenes exportables de América del Sur”.

El informe dijo que el resultado neto era que Rabobank esperaba que la disminución en la producción de carne vacuna de EEUU no fuera compensada por el crecimiento de la producción en los principales países exportadores.

“Y esto es incluso sin tener en cuenta ningún otro aumento en la demanda mundial de carne vacuna durante el mismo período”, dijo el banco.

Frigoríficos tendrán que competir por el ganado

Gidley-Baird dice que dadas las presiones de suministro en los mercados internacionales de carne de vacuno, tanto los importadores mundiales de carne de vacuno, como sus consumidores, tendrán que gastar mucho más por sus ganados y por la oferta disponible”.

“Y esto podría crear una fuerte ventaja en los precios y una redistribución de los volúmenes comerciales en los próximos años”, dijo.

El mercado mundial de la carne vacuna se mantiene sólido actualmente, según el informe del cuarto trimestre, con precios del ganado generalmente favorables, respaldados por “condiciones estacionales predominantemente positivas y una demanda resistente de los consumidores”.

“Pero dada la desaceleración económica, con alta inflación y disminución de la confianza del consumidor, la demanda aún puede debilitarse”, advirtió Gidley-Baird.

“La pregunta central es si los mercados están más determinados por las presiones del lado de la demanda o del lado de la oferta a medida que nos acercamos a 2023”.

Australia podría faenar mucho más

A pesar de rastrear un aparente debilitamiento en el extremo minorista de la cadena de suministro, el informe coloca a la industria de la carne australiana en muy buen estado, con condiciones estacionales que continúan respaldando la demanda de los productores y, a su vez, los precios del ganado.

Antes de Navidad, se espera que los precios locales de la carne vacuna se mantengan estables, lo que significa que son caros, aunque los precios están fijados para “una caída probable en el nuevo año a medida que aumenta el volumen de ganado y el crecimiento de los pastos de verano comienza a secarse”.

Las limitaciones laborales y los márgenes ajustados están provocando una reducción en la faena australiana, según el informe:

“Los volúmenes cayeron por debajo de los de 2021 hasta setiembre y octubre, ya que la mano de obra sigue siendo un problema… mientras que, más recientemente, el banco dice que los bajos márgenes han llevado a algunas plantas a reducir”.

Vienen más vacas

Moderando un poco sus palabras, Rabobank reconoce que el rodeo australiano está creciendo, solo que “posiblemente no lo esté haciendo a las tasas que hemos visto en el pasado”.

“Creemos que los productores están aprovechando la buena disponibilidad de alimentos y los altos precios del ganado para aumentar el número de reproductores”, dijo Gidley-Baird.

“Como resultado, no hemos visto una disminución de los precios del ganado ni un aumento en el número de la faena, a pesar de más de dos años y medio de buenas condiciones estacionales, particularmente en el sureste”.

Sin embargo, Rabobank cree que el número de cabezas de ganado aumentaría hasta 2023.

“El desafío ahora es que los precios del ganado deberán caer más que antes para generar márgenes de procesamiento viables, dados los costos crecientes y los mercados de consumo más débiles”, agregó AG-B.

Setiembre

Los envíos mundiales de carne vacuna en setiembre registraron el mayor volumen y valor de la historia, impulsados por el aumento de la demanda china.

Las exportaciones aumentaron un 8% interanual a 229.000 toneladas métricas con valores que aumentaron un 11% a US$1.300 millones.

Solo China fue responsable de 137.000 toneladas métricas y US$ 868 millones.

Los datos parciales de las exportaciones de octubre muestran un fuerte aumento del 148 % interanual en los envíos diarios, elevado por los efectos del embargo comercial chino entre mediados de setiembre de 2021 y mediados de diciembre de 2021.

“Esperamos que el ritmo de las exportaciones a China se desacelere a corto plazo”, dice Gidley-Baird, “con la presión de reducir los precios, lo que hace que algunos exportadores mantengan los volúmenes con la esperanza de obtener mejores precios en una fecha posterior”.

Rabobank proyecta un crecimiento del volumen de exportaciones de alrededor del 15% al 18% este año.

Fuente: Stockhead Australia.

USD promedio 40.26

|

USD promedio 40.26

|

EURO promedio 43.71

|

EURO promedio 43.71

|

ARG promedio 0.03

|

ARG promedio 0.03

|

Real promedio 7.32

Real promedio 7.32