Entrevista con el Ing. Agr. José Manuel Mesa, asesor privado de productores ganaderos en Lavalleja, Maldonado y Rocha; y representante de la Comisión Nacional de Fomento Rural en la junta directiva del INAC.

¿Qué lectura hace de este momento del mercado?

Lo de estas semanas no es algo que se pueda analizar de manera tan puntual. Pasan cosas en el mundo, que de repente tienen consecuencias inmediatas. Si bien hay una reducción de precios, estoy convencido de que estas son situaciones de mercado, bien coyunturales.

Estoy convencido de que hay un cambio mucho más estructural en la demanda, en el mediano y largo plazo. Hay que considerar que estos precios no son para nada malos, pero seguramente esta tendencia a la baja en algún momento cambie.

Seguramente influye determinada presión de demanda, la situación climática, así como otras situaciones en los principales mercados donde Uruguay vende su carne, que dan este tipo de resultados. Pero esta no es una situación para nada preocupante.

¿Se justifica esta baja de precios por la menor demanda de China?

Creo que no. Esto es oferta y demanda, y es mercado libre. En el mercado libre pasan estas cosas. Quizás la demanda se retira un poco y la oferta se pone un poco más nerviosa, por eso ocurren estas situaciones.

Aquel que no le sirve el precio puede optar por no vender, pero en un sistema productivo, donde las cosas están concatenadas unas con otras, uno no define el momento de venta, cuando el ganado está pronto uno tiene que venderlo y listo.

En mi trabajo profesional siempre digo que es muy difícil apuntar al mejor precio; hay que apuntar a un buen promedio. Esto es lo mismo. Hay gente que ha vendido ganado a mejores precios. Es difícil apuntar siempre a la punta de arriba, lo que hay que evitar es estar en el piso de precios.

Son juegos de oferta y demanda, que han existido siempre. Pero hay movimientos mucho más fuertes en el mundo, que se han copiado acá. Hubo shocks enormes en la demanda y en la oferta de carne. Y tenemos que acostumbrarnos a estas movidas, tanto hacia arriba como hacia abajo.

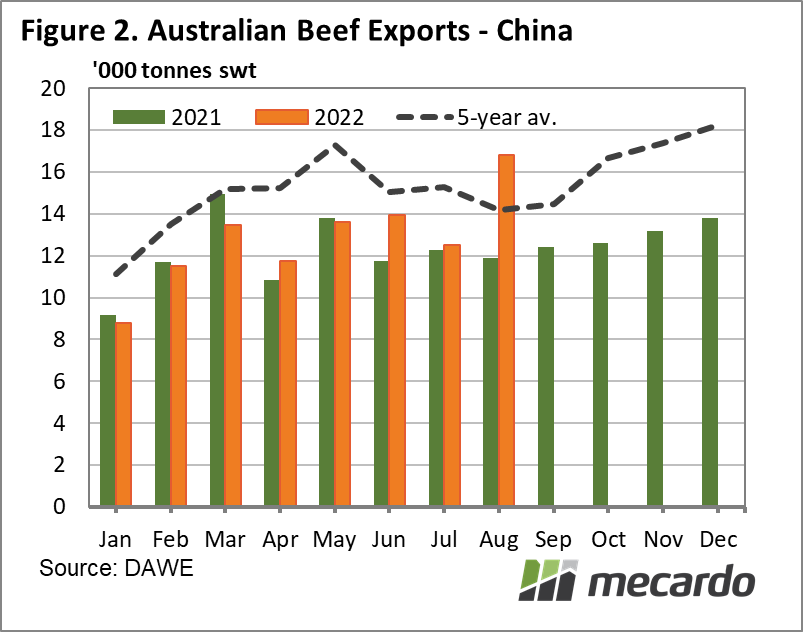

Pero rescato que tenemos una línea de base bastante más alta que la que teníamos anteriormente. De todos modos, creo que las variaciones de precios que se han dado en China no están de acuerdo con la baja de precios que tuvimos a nivel local.

¿Confirma un freno de la demanda de carne por parte de China?

Si bien es cierto que hubo situaciones puntuales de menor demanda, inciden otras cosas, como la política de covid cero en China, que paraliza a las ciudades y es bastante difícil para el importador planificar las compras.

Hay restaurantes que quedan con carne comprada, porque se cerraron las ciudades. Es bastante complicado manejar esa situación.

También es cierto que han pasado otras cosas a nivel regional. Brasil está con más carne, con precios bastante más baratos, lo que seguramente tendría incidencias en el precio de venta de Uruguay.

Además Uruguay exporta el 80% de su producción, y depende básicamente del precio de exportación. A los otros competidores de Uruguay les pasa totalmente lo contrario, exportan excedentes y el precio del ganado lo fija el mercado interno. Esa es una diferencia trascendente en este momento.

¿Cuánto pesa el déficit de lluvias y retraso de las pasturas en esta situación?

Todo está en juego. En la región donde trabajo (este de Uruguay) vimos que las pasturas que se instalaron temprano tuvieron un buen empuje hasta agosto. Los verdeos más tardíos no tuvieron buena implantación y desarrollo. Hoy la situación no refleja lo que es la primavera, por efectos climáticos anteriores, y por la primavera actual.

No hemos tenido lluvias acordes al momento. Aunque no estamos en una situación de sequía, sino de déficit hídrico, que es diferente. También juegan los pronósticos, que no prevén lluvias. Y todo eso puede generar alguna distorsión en los esquemas productivos de algunos predios.

¿Cuáles fueron los cambios más notorios que tuvo la ganadería en los últimos años?

Hubo dos o tres cosas que han sido muy relevantes, sobre todo en los últimos cinco años. Uruguay bajó muchísimo la edad de faena; ese es un cambio muy relevante. La mayoría de los novillos faenados son jóvenes y ese es un claro ejemplo de eficiencia. También aumentó el peso de faena de las vacas y novillos.

Además hay cambios en la cría, que se están gestando y quizás no han explotado aún. Aumentó el número de terneros, porque aumentó el número de vacas entoradas. Estoy convencido de que hubo una mejora de algunos procesos en la recría, que impactarán pronto.

Hay una adopción de tecnología de procesos en el sector criador, que ha ido mejorando no solo la cantidad de terneros producidos sino también la eficiencia en la producción, considerando las vacas entoradas y los terneros logrados.

Este es un cambio tremendamente lento. La cría es una producción con ciclos biológicos y procesos muy lentos, que está en los suelos más marginales, donde la gente está bastante más aislada, y eso ha dificultado la transferencia de conocimiento para hacer mejor las cosas.

Creo que Uruguay tiene un debe enorme en la transferencia tecnológica. Desde la CNFR lo venimos diciendo desde hace mucho tiempo, y creo que Uruguay tiene que encarar un plan ganadero, vinculado a la cría, a nivel nacional.

Nos parece que Uruguay tiene tecnología y conocimiento generado, pero una de las grandes dificultades es la difusión de esos conocimientos y tecnología para mejorar aspectos vinculados con la producción de la cría, y que le darían a Uruguay un respaldo enorme, con mayor producción de terneros.

Siempre ha estado en consideración que la extracción que tenemos genera déficit de la cantidad de terneros, y creo que no. Porque la exportación de ganado en pie, que estuvo tremendamente viva hace cuatro o cinco años, generó certezas para la cría, y lo que le pone la moña es la alta faena que tuvimos en estos años. Todo eso hace que los precios de los terneros sean buenos, y ese es el mayor aliciente para los productores.

¿Este aumento de la extracción podría consolidarse?

En este año calendario vamos unos 80.000 vacunos menos que el año pasado. Son dos semanas de faena promedio. Uno puede decir que hubo una menor faena por un invierno tremendamente adverso, lo que también impactó en la oferta, a lo que se sumaron los problemas de implantación de algunas pasturas.

Pero también fue un invierno muy helador. En Lavalleja en el mes de junio tuvimos 10 milímetros de lluvia. No fue normal. No tuvimos barro en este invierno. Esa escasez de lluvias impacta en la producción de las pasturas. Todo esto influyó en una menor oferta de ganado gordo.

¿Cuáles son las alternativas para depender menos del clima?

Hay muchísimas formas. Desde nuestro trabajo a nivel privado, con productores criadores fundamentalmente, siempre hablamos de mantener una carga que no supere la oferta de pasto del establecimiento. Es una regla bastante básica, pero generalmente los sistemas están tirantes, con un poco más ganado que el que se pudiera mantener, eso genera dificultades en las posibilidades de reservas en pie, en campo natural.

En la medida que nos vamos a sistemas más intensivos, no cabe dudas de que Uruguay tendría que hacer más comidas y copiar a los sistemas lecheros. Pero también tiene que ayudar el recurso suelo, la capacidad de existencia de maquinaria en la zona, lo que también a veces es una limitante, porque no todas las zonas tienen disponibilidad de maquinaria para hacer todos los trabajos.

Cuando nos vamos alejando de centros poblados, que estamos lejos y tenemos dificultades de caminería, que no tenemos suelos agrícolas o donde podamos hacer una rotación forrajera, los servicios de maquinaria también son muy escasos, y eso limita enormemente la posibilidad de hacer pasturas. Entonces, no es solo la voluntad, sino la disponibilidad de recursos para poder hacerlo. En el caso de la cría existe tecnología vinculada a los procesos y a pasturas, que son mejoramientos extensivos, que tendrían que estar mucho más multiplicados en el sector.

¿Es un riesgo depender tanto del mercado chino? ¿Dónde ve oportunidades de diversificación?

Creo que China es uno de los cambios estructurales en la demanda, y hay que aprovecharlo.

Asia es un mercado potencial, que junto a China son el 58% del mercado importador de carne. Después tenemos algunos otros mercados, que no solo no son tan relevantes, sino que no van a ser relevantes.

Estamos convencidos de que el futuro del comercio está en Asia, no en Europa. Si comparamos la producción de esos países con la importación, vemos que en Europa se importa 9% de lo que se produce. China importa 40%, y Japón y Corea 60%.

Está claro hacia dónde tiene que apostar Uruguay. A países como Malasia, Vietnam, los países del Sudeste Asiático han aumentado su demanda por carne en la medida que la van conociendo, pero sobre todo hubo un aumento del ingreso per cápita, que les permite acceder a un producto como la carne.

Nos parece que en mercados como Europa o Estados Unidos, donde tenemos cupos que no se pueden levantar y los aranceles pasan a ser una dificultad, no están las oportunidades.

Brasil hoy representa el 5% de las exportaciones de Uruguay. Es un mercado que ha venido creciendo en los últimos años, no solo en volumen, sino que además es un mercado a donde se exporta carne de alto valor, de muy buena calidad, cortes caros.

Pero la alternativa es Asia. Es donde está la demanda y donde hay alto déficit del producto.

¿Cree que Uruguay podría llegar a concretar algún TLC o el ingreso al Acuerdo Transpacífico?

Las cartas están jugadas. También depende, en algunos casos de Uruguay, y después que te den el acceso. Pero no son situaciones que se logren de un día para el otro. Son procesos tremendamente largos, con juegos que no son solo políticos sino que también hay intereses de muchos países, que hay que considerar. Son cosas que llevan tiempo.

Cualquier acuerdo que mejore la capacidad de Uruguay de comerciar sus productos es bienvenido.

También hay que considerar las cosas en las que se puede ver afectado el país. Pero para eso está el sistema político.

Desde el INAC se dieron pautas sobre los beneficios que significaría participar de acuerdos como el Transpacífico. Es tremendamente atractivo para Uruguay, beneficioso para el sector y para todos los habitantes del país, y ojalá pueda entrar en vigencia.

¿Cómo imagina el futuro de la ganadería y del negocio cárnico?

Creo que Uruguay tiene el producto justo, de calidad excelente, en un momento de mucha demanda. El mundo no ha podido aumentar la producción de carne en los últimos 20 años, pero sí ha aumentado la demanda y el comercio entre los países.

Esas son señales claras, de que tenemos un futuro tremendamente auspicioso, con subas y bajas en las ofertas, demandas y precios.

Uruguay necesita seguir haciéndose conocer en el mundo, seguir invirtiendo en marca; y no tengo dudas de que la ganadería tendrá un futuro tremendamente auspicioso.

USD promedio 40.28

|

USD promedio 40.28

|

EURO promedio 43.69

|

EURO promedio 43.69

|

ARG promedio 0.03

|

ARG promedio 0.03

|

Real promedio 7.36

Real promedio 7.36