Javier Montes comentó cómo es el negocio en Argentina, cómo ven a Uruguay y hacia dónde debería evolucionar la producción de carne. Contenido exclusivo para socios y suscriptores de ACG.

Javier Montes tiene 43 años y hace más de 20 que trabaja en el negocio de ganados y carnes en Argentina. Aunque nació en Uruguay, dice que se crió en el río De la Plata, ya que su padre es uruguayo y su madre argentina, y pasó su vida entre Montevideo, Florida, Buenos Aires y Santa Fe.

Luego de recibirse de licenciado en Gestión Agropecuaria, en la Facultad de Ciencias Agrarias de la Universidad de la Empresa (UDE), se fue a Argentina a hacer un posgrado en Agronegocios y una maestría en Economía, conoció el Mercado de Liniers y comenzó a trabajar con el grupo de productores Urien-Loza, donde actualmente es el gerente de negocios.

La empresa está distribuida entre las provincias de Buenos Aires, Entre Ríos, Santa Fe y Córdoba. La integran productores que se juntaron hace más de 18 años con la idea clara de avanzar en la cadena cárnica, no solo en producir carne de calidad sino también en involucrarse en el proceso tranqueras afuera. Querían dejar de producir solo ganado para producir carne de calidad, para nichos de alto valor.

Este grupo faena unas 70.000 cabezas por año, siempre enfocada en nichos de mercado, de carne de calidad, con certificaciones y procesos diferentes, detectando los mercados de alto valor, con el mayor impacto en la media res.

El grupo produce carnes con varias marcas, uno de sus productos es premium, para mercados de altísimo valor, y luego cuenta con segundas, terceras y cuartas marcas.

Sus productos llegan a 40 destinos. Uno es la cuota Hilton, ya que en Argentina está disponible para grupos de productores (10%) y para industrias (90%). El grupo también exporta carne 481, Hilton y a Suiza, entre otros mercados de alto valor.

Su programa de producción se compone básicamente con razas británicas, en su mayoría Angus, con determinados parámetros muy establecidos.

Pero el grupo también está integrado con productores que no llegan a esos parámetros, y tienen clientes en el mundo que no pueden pagar o no son tan exigentes en cuanto a las calidades. Aunque el norte del grupo fue tratar de llegar siempre a los mercados más exigentes, afirmó Montes.

¿Qué volumen de ganado y de carne producen?

Faenamos unas 70.000 cabezas por año, que representan unos 18 millones de kilos de carne con hueso. Exportamos entre 60% y 65%, llegamos en un momento a exportar el 80%. También tenemos muchos clientes en Buenos Aires, en Santa Fe y Córdoba, así como en otros puntos de Argentina.

¿Cómo se hace para estar en el negocio considerando el permanente cambio en las reglas de juego en Argentina?

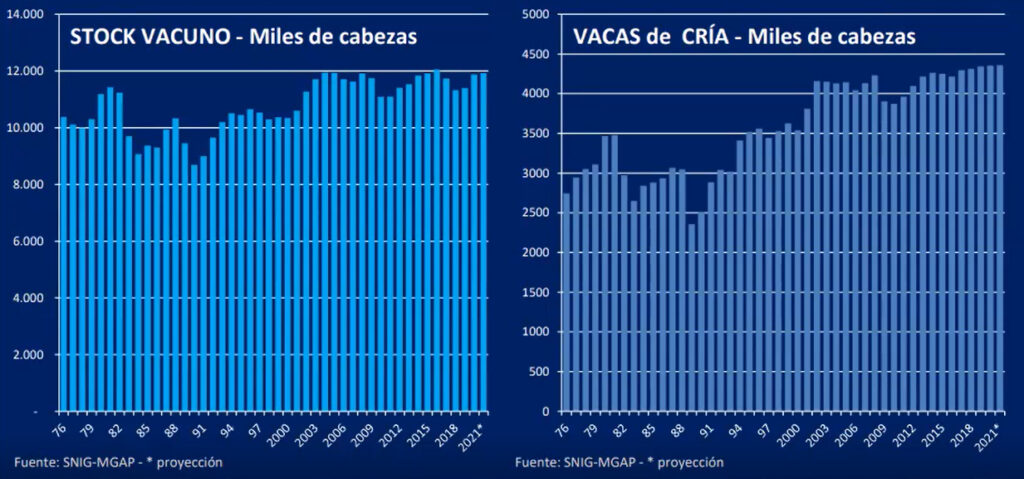

Olvidemos que hoy estamos limitados al 50% de exportaciones y que ya pasamos por esto. Estas políticas restrictivas no son nuevas en Argentina, lamentablemente, y tienen resultados conocidos para todos, como la caída de stock, aumento de precios, disminución de los pesos de carcasa.

Acá todos los días tenemos malas noticias y este tipo de políticas intervencionistas tiene resultados que están a la vista, son negativas, no solo para la población en general sino para nuestro sector en particular. Ya lo vivimos y ya sabemos qué va a pasar.

No tiene sentido seguir hablando de esto, tratamos de considerar esta situación como las reglas de juego que tenemos planteadas y ahora hay que jugar con ellas. Aunque reconocemos que son un freno, que estos gobiernos intervencionistas nos complican la existencia y benefician a otros.

¿Qué tipo de certificaciones tienen?

Hacemos mucha carne con certificación Angus. Somos un grupo pionero en certificación Angus en Argentina. Nos identificamos mucho con la raza, no solo por los atributos que tiene, sino porque nos ha dado un resultado extraordinario en las mejores cadenas de restaurantes.

Le vendemos hace más de 12 años a una cadena de restaurantes en el Reino Unido, que es de primera línea. Con los chef marcamos un protocolo de carne, no solo por área de ojo de bife, por marbling, por cobertura, sino que llegamos a la conclusión de que Angus y sus cruzas, porque la F1 entre Angus y Hereford también va muy bien, es la que mejor llega a ese punto exacto que los mejores chef del mundo quieren.

¿Cómo funciona el sistema de producción del grupo?

Son sistemas de producción muy regulados, muy intensivos, y con edades de faena muy controladas. Faenamos novillos y vaquillonas a los 24 meses.

Los campos del grupo son agrícolas y ganaderos, de buenos a muy buenos. La base son pasturas naturales, pasturas implantadas de alta calidad (en base a alfalfa y tréboles), los ganados se recrían hasta los 12 a 14 meses, y después se terminan a pasto pero con suplementación.

En algunos casos se encierra el 100%, pero en otros sigue habiendo una suplementación estratégica a base de maíz.

¿Tienen acuerdo con alguna planta frigorífica?

Sí, tenemos acuerdo con tres plantas, donde faenamos con titularidad propia del grupo, lo que sería a fasón en Uruguay. En Argentina te permiten tener una matrícula habilitada, pagar un servicio dentro de la planta y producir tu carne.

Si bien los operarios no son nuestros, tenemos estratégicamente en cada posición clave del frigorífico gente nuestra, haciendo especial hincapié en cómo queremos que salga esa carne. Tanto en la faena como en la producción de los bifes, cuadriles o lomos que van a las cadenas de restaurantes de todo el mundo, hasta los pechos o las ruedas para China o para el mercado que sea.

¿Qué destacaría de la ganadería argentina?

Los sistemas de producción, la edad de faena, la inversión, la genética, pero en Uruguay pasa lo mismo. Me gusta pensar que no solo somos dos países vecinos sino que estamos bendecidos. Somos países con suelos de calidad, con agua buena, pero sobre todo con productores que tienen historia, tradición y formación de primer nivel. Son productores que todos los días logran alimentar a mucha gente.

Estamos preparados para hacerlo, pero además hemos sido bendecidos con condiciones. Y si a eso le sumamos razas, en Argentina predomina Angus y sus cruzas en un 80% de la población rodeo, además de una eficiencia interesante en el peso de carcasa.

Nuestro grupo llega a pesos de faena muy interesantes, con hacienda muy joven. Tenés calidad de carne por el lado de la genética, la alimentación y la raza, y se junta una edad de faena óptima.

Entonces, cuando cortas un lomo, un bife, cortes de alto valor, si están bien hechos son tiernos, jugosos y sabrosos.

Considerando que los negocios en Argentina se hacen en pesos argentinos, ¿cómo pesa la devaluación de la moneda en el negocio ganadero?

No es fácil trabajar en Argentina. A diario leemos y escuchamos malas noticias, y en este país la mayoría de las malas noticias vienen del lado del gobierno. Imagino que del lado uruguayo festejan cada mala decisión del gobierno argentino, que debe de ser el mejor gerente de marketing que tienen.

Estoy convencido de que hay que mirar al Mercosur como una oportunidad enorme, y no quedarnos en este tipo de problemas.

Estas son las reglas de juego que tenemos y hay que jugar, porque estoy convencido de que siempre hay oportunidades. Cuando hablamos del Mercosur me imagino aquella delantera del Barça con Suárez, Messi y Neymar.

Creo que hay que pensar en la lógica japonesa: si hay alguien que puede hacerlo significa que yo también puedo hacerlo; y si hay alguien que no puede hacerlo significa que debo ser el primero. Ahí tengo una oportunidad enorme.

Hoy tenemos un gobierno que no solamente tiene un peso devaluado y una economía muy frágil, sino que para nuestro sector tiene una limitación de las exportaciones del 50%.

Si vamos a seguir sumando palos en la rueda no avanzamos más. Tratamos de pensar siempre que todo lo malo pasa, pensamos en enfocarnos a futuro, y vemos que cada vez se produce menos carne y cada día se demanda más.

¿Qué se debería hacer para satisfacer mejor la demanda de carne?

Si parto de la lógica que tengo un producto que es estrella en demanda, que cada vez se produce menos en el mundo, tengo una oportunidad, y esa oportunidad tengo que potenciarla, porque el mundo es global, abierto y tenemos que pensar a futuro; y cuando pienso en futuro pienso en cambiar paradigmas.

En la historia argentina hay miles de limitaciones, pero hay que abrir la cabeza, cambiar el eje, porque las cartas son estas y tenemos que jugar con ellas.

Cuando Steve Jobs creó Apple se imaginaba más allá del presente. El mundo cambia tan rápido, y la información es tan grande, que nos exige ser creativos y que trabajemos pensando que hay un diferencial, porque lo nuestro perdurará en el tiempo, y los gobiernos y los problemas son pasajeros.

¿Cómo ven desde Argentina a la cadena cárnica uruguaya?

Si bien Uruguay está haciendo muy bien las cosas, está trabajando muy bien, tiene productores que saben hacer las cosas y una industria de primer nivel, tiene atrás un Instituto Nacional de Carnes (INAC) muy presente, actualizado y pensando en las cosas que realmente son las importantes.

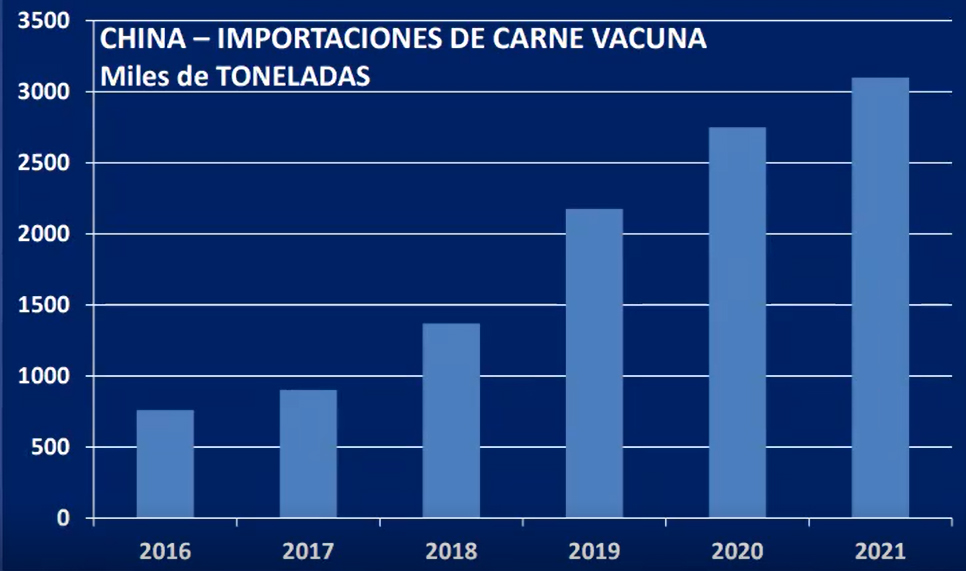

En vez de cierre de exportaciones y de tipo de cambio hay que hablar de tratados de libre comercio; de la logística que tenemos por delante; el mercado enorme que tenemos por delante es el asiático, con China que tiene 1.300 millones de personas, de las cuales 300 millones son de clase media-alta, y estamos muy lejos.

En los últimos años tuvimos la frutilla de la cuota 481 y todos vimos que acceder a mercados con arancel 0% no es lo mismo que acceder a mercados con 20% de arancel. En esas cosas trabaja INAC y el gobierno uruguayo, y siempre con un mismo objetivo.

También es importante pensar en la diferenciación de producto, en la trazabilidad, huella de carbono, información, tecnologías de procesos.

Hace mucho que no ando por las plantas uruguayas, pero en las plantas argentinas seguimos teniendo personas en una línea de faena con una máquina Harvey cortando una media res al medio. Eso ya no puede existir en el corto plazo.

Hay que pensar en robotizar los sistemas, en gente joven, nueva y creativa. No soy tan viejo, pero para los procesos de cambio significativo en el mundo me siento viejo.

¿Cómo se imagina el futuro del negocio cárnico?

Uruguay tiene la suerte de tener un presidente iluminado y con un pensamiento futurista, pero basta de materias primas. Las economías del mundo van a vender conocimiento. Si tengo materias primas no las puedo vender más como un commodity, tengo que agregar valor, y si agrego valor tengo que agregar conocimiento, porque somos países agroexportadores.

Transformar los países agroexportadores no es fácil, no es de un día para el otro, pero ese es el objetivo que tenemos que tener.

Hay un desafío enorme, pero tenemos que saber a dónde queremos ir en primer lugar, qué queremos vender.

Tenemos un sector agropecuario totalmente dinámico, bendecido por suelos, tierra y tenemos que empezar a crear valor desde el conocimiento, desde la tecnología, pensar en procesos distintos.

Esto se debe hacer más allá de los gobiernos de turno, de los tipos de cambio, de la extracción, del destete, si tengo más o menos faena o peso de carcasa. Son temas recurrentes en todos lados, pero deberíamos tomarnos tiempo para pensar en cosas distintas.

¿Y cuál sería el camino a recorrer para agregarle conocimiento a los productos primarios?

Hay que pensar el futuro con gente joven, creativa, que piense más allá de lo que sabemos como productores. Sueño permanentemente con equipos multidisciplinarios. ¿Por qué los únicos profesionales que trabajan en el sector agropecuario son veterinarios, licenciados o agrónomos? ¿Por qué no puedo trabajar con un arquitecto o con un ingeniero? Es gente que piensa distinto.

Tuve la suerte de recorrer casi toda la Argentina y me encontré con gente que trabaja muy bien, que es muy eficiente, formada en el sector, así como me encontré con gente de primera línea que no viene del palo, que no tiene nuestra formación.

En el sur de la provincia de Buenos Aires me encontré con un italiano, que en Italia se dedicaba al negocio del papel, que se casó con una argentina y con más de 50 años se vino a vivir acá. Compró un campo e hizo un desarrollo de primer nivel, con una eficiencia infernal y está ganando plata.

Por eso insisto en que es importante tener creatividad, equipos multidisciplinarios, integración, información que fluye, cosas en las que hay que pensar en el mediano y corto plazo, imaginándonos el futuro.

Es la mejor forma de crear el futuro, imaginarlo, pensarlo y crearlo. Es el gran desafío que tenemos en el sector.

USD promedio 40.28

|

USD promedio 40.28

|

EURO promedio 43.69

|

EURO promedio 43.69

|

ARG promedio 0.03

|

ARG promedio 0.03

|

Real promedio 7.36

Real promedio 7.36